Staatssecretaris Vijlbrief van Financiën beantwoordt Kamervragen over de gerichte vrijstelling thuiswerkkosten, onderdeel van het Belastingplan 2022.

Allereerst wordt gevraagd naar de opbouw en de indexatie van het bedrag van de gerichte vrijstelling voor thuiswerken van € 2 per thuiswerkdag.

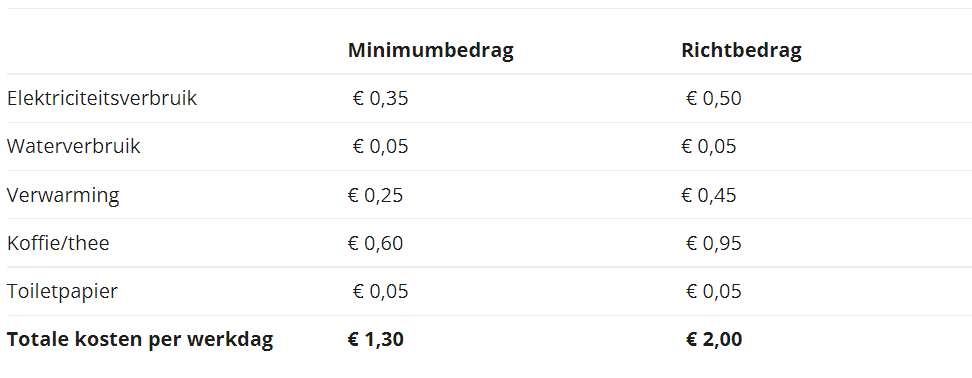

Het Nibud heeft het richtbedrag van € 2, op basis van gemiddelde thuiswerkkosten opgebouwd zoals weergegeven in de hierna opgenomen tabel.

Tabel 1. Opbouw richtbedrag thuiswerkkosten

Werkgevers- en werknemersorganisaties en ook salarissoftwareontwikkelaars zijn geraadpleegd bij de vormgeving van de thuiswerkkostenvergoeding en zijn ook op de hoogte gehouden van het onderzoek van het Nibud en de uitkomsten daarvan.

Het forfait van € 2 wordt jaarlijks geïndexeerd op basis van de tabelcorrectiefactor, voor het eerst met ingang van het jaar 2023. Er is niet voorzien in een tussentijdse aanpassing.

Overwogen alternatieven?

Welke alternatieven zijn voor deze maatregel overwogen?

Hogere vrije ruimte

Een op het eerste gezicht voor de hand liggend alternatief is het structureel verhogen van de vrije ruimte.

De voorgestelde maatregel omvat een tegemoetkoming voor extra kosten omdat de dienstbetrekking (deels) thuis wordt uitgeoefend. Daarmee gaat het dus om puur zakelijke kosten en in die zin ligt het onderbrengen daarvan in de vrije ruimte minder voor de hand. Het gevolg van een structurele verhoging van de vrije ruimte is bovendien dat deze verhoging ook geldt voor werkgevers waarvan de werknemers niet thuis (kunnen) werken. Een dergelijke (dan) generieke verhoging van de vrije ruimte die de mogelijkheid biedt om onbelast een thuiswerkkostenvergoeding te kunnen geven van € 2, zou een fors hoger budgettair beslag kennen dan de € 221 miljoen op basis van de voorgestelde gerichte vrijstelling voor thuiswerkkosten.

128-dagenregeling

Een tweede alternatief waar naar is gekeken is het behouden van de huidige 128-dagenregeling voor reiskosten.

Als een werknemer ten minste 128 dagen per kalenderjaar naar een vaste plek van werkzaamheden reist (woon-werkverkeer), mag de werkgever een vaste onbelaste reiskostenvergoeding geven alsof de werknemer 214 dagen per kalenderjaar naar die vaste werkplek reist. Een werknemer die twee dagen in de week thuiswerkt en drie dagen op kantoor, kan hierdoor een voor de loonheffingen onbelaste reiskostenvergoeding genieten alsof deze werknemer vijf dagen in de week naar kantoor zou reizen.

Twee redenen waarom dit alternatief niet is gebruikt:

- Een werknemer kan dan een reiskostenvergoeding onbelast ontvangen, terwijl hier geen daadwerkelijke reiskosten tegenover staan. Dat is niet de bedoeling van de vrijstelling.

- Er ontstaat dan een thuiswerkkostenvergoeding die afhankelijk is van de reisafstand. Twee werknemers met dezelfde functie en dezelfde kosten in verband met het thuiswerken maar met een andere afstand voor het woon-werkverkeer ontvangen dan niet dezelfde thuiswerkkostenvergoeding. Hiervoor bestaat geen goede rechtvaardiging.

Voorstel NOB

Het voorstel van de NOB ten aanzien van de 128-dagenregeling houdt in dat een werkgever zelf kiest of de 128-dagenregeling bij de reiskostenvergoeding of bij de thuiswerkkostenvergoeding wordt toegepast en dat daarnaast geen onbelaste thuiswerk- of reiskostenvergoeding op declaratiebasis kan worden vergoed, omdat het verbod op samenloop behouden zou blijven.

Hierdoor wordt de thuiswerkkostenvergoeding mogelijk gekoppeld aan de reisafstand. Zoals hiervoor al aangegeven, ontstaat hiermee een ongelijkheid tussen werknemers in de hoogte van de

vergoeding, terwijl gemiddeld sprake is van gelijke kosten voor thuiswerken. Dit is ongewenst.

Opnieuw beoordelen

Los van de voorgestelde maatregel ligt er een taak voor werkgevers om opnieuw te beoordelen of de hoogte van de vastgestelde vaste reiskostenvergoedingen overeenkomt met het daadwerkelijke reispatroon.

Veel meer dan voorheen zijn werknemers namelijk deels thuis aan het werk. Daarnaast stopt op 1 januari 2022 de coronagerelateerde maatregel waarbij de voor 13 maart 2020 bestaande vaste reiskostenvergoedingen nog onbelast kunnen worden vergoed, ook al staan er geen reizen meer tegenover. Op dit onvermijdelijke herbeoordelingsmoment kan een werkgever ook met diens werknemers afspraken maken over een vergoeding voor thuiswerkkosten en daarbij gebruik maken van de informatie die al ten behoeve van het opnieuw beoordelen van de reiskostenvergoeding is of moet worden verzameld.

Vaste thuiswerkkostenvergoeding

De basis voor het toekennen van een vaste thuiswerkkostenvergoeding zijn de afspraken die werkgever en werknemer met elkaar maken. Als deze partijen bijvoorbeeld schriftelijk overeenkomen dat een werknemer in de regel twee van de vijf dagen per week thuiswerkt, mag de werkgever op basis hiervan een vaste onbelaste thuiswerkkostenvergoeding verstrekken en daarbij uitgaan van 85 (2/5 * 214) werkdagen in een kalenderjaar.

128-dagenregeling voor thuiswerkkosten

Een incidentele afwijking van de afspraak hoeft niet te leiden tot een aanpassing van de vaste vergoeding. Dit volgt uit de 128-dagenregeling: de werkgever mag voor de vergoeding uitgaan van (pro rata) 214 werkdagen per kalenderjaar als de werknemer op minstens (pro rata) 128 werkdagen thuiswerkt. Pas als het thuiswerkpatroon van een werknemer in sterke mate afwijkt van de afspraak, moet de kostenvergoeding te worden heroverwogen.

Op dit moment moeten werkgevers de 128-dagenregeling voor reiskosten al pro rata toepassen als een werknemer deeltijd werkt. Met de 128-dagenregeling voor thuiswerkkosten wordt een soortgelijke, en dus voor werkgevers bekende, methode voorgesteld. Een goede communicatie over de toepassing van de 128-dagenregeling is hierbij van belang. De Belastingdienst zal zich hier in haar informatievoorziening ook op richten.

Administratieve lasten

Het is inherent aan de introductie van een (maatschappelijk gewenste) aanvullende gerichte vrijstelling, dat dit administratieve lasten met zich meebrengt. Dat uit zich bijvoorbeeld in het maken van afspraken tussen werkgevers en werknemers. Dit kan het doenvermogen van werkgevers en werknemers extra belasten. Tegelijkertijd kent de voorgestelde regeling een zekere mate van souplesse. De vaste thuiswerkkostenvergoeding hoeft niet direct te worden aangepast als een werknemer incidenteel afwijkt van de vooraf gemaakte afspraken. Ook de introductie van een forfait draagt bij aan het verminderen van de administratieve lasten en daarmee het doenvermogen.

Declaratiebasis

Salarisadministrateurs geven overigens aan dat sommige werkgevers een voorkeur hebben om de thuiswerkkostenvergoeding op declaratiebasis te verstrekken. Dit gaat gepaard met

een toename van de administratieve lasten maar is uiteraard wel toegestaan. Dat is een keuze van de werkgever.

Afspraken per maand, kwartaal of jaar

De introductie van een forfait drukt de administratieve lasten. Hiernaast is het niet nodig om een urenregistratie bij te houden of periodiek declaratieformulieren in te leveren. De 128-dagenregeling biedt de mogelijkheid om rekening te houden met een flexibele werkweek. Op basis van deze regeling is het ook mogelijk om per maand, kwartaal of op jaarbasis afspraken te maken.

Voorbeeld wijziging werkpatroon

Julia werkt normaal gesproken op het kantoor in Utrecht. Zij werkt vier dagen per week in Utrecht en een dag per week thuis. Op basis van deze afspraak kan een vaste thuiswerkkostenvergoeding worden toegekend voor 43 dagen (1/5 * 214) als zij ten minste 25 dagen thuiswerkt. In afwijking van dit patroon, werkt Julia voor een project ongeveer een maand volledig in Groningen. Na afloop van het project werkt ze tijdelijk een maand twee dagen per week vanuit huis en drie dagen op het kantoor in Utrecht. Op jaarbasis voldoet zij – ondanks de wijziging in haar werkpatroon –

aan de (pro rata) 128-dagenregeling, waardoor voor het volledige kalenderjaar de vaste thuiswerkkostenvergoeding in stand kan blijven.

Verbod op samenloop

Werkgevers- en werknemersorganisaties zijn geraadpleegd bij de totstandkoming van de onbelaste thuiswerkkostenvergoeding en het verbod op samenloop. Als een werknemer op één dag zowel thuiswerkt als een reis maakt naar de vaste plaats van werkzaamheden, kan maar een van de gerichte vrijstellingen worden toegepast. Als deze vergoedingen op declaratiebasis worden vergoed, dan moet de werkgever hier bedachtzaam op te zijn. Als een vaste gecombineerde vergoeding voor thuiswerkkosten en reiskosten woon-werkverkeer wordt verstrekt, hoeft hier praktisch gezien geen rekening mee te worden gehouden.

Aanwijzen als eindheffingsbestanddeel

Als een werkgever voor een dag toch zowel een thuiswerkkostenvergoeding als een reiskostenvergoeding naar de vaste plaats van werkzaamheden wil geven, dan kan de werkgever een van

de vergoedingen aanwijzen als eindheffingsbestanddeel en ten laste van de vrije ruimte brengen.

Doel regeling

Het doel van de voorgestelde regeling is niet om thuiswerken fiscaal te stimuleren. Het doel is dat als een werknemer extra kosten heeft omdat de dienstbetrekking deels thuis wordt

uitgeoefend, hier een onbelaste tegemoetkoming tegenover kan staan van de werkgever. Net zoals de al bestaande gerichte vrijstellingen, zoals de vrijstelling voor arbovoorzieningen (ergonomische bureaustoel, voetenbankje) en de vrijstelling voor ICT-gerelateerde voorzieningen (noodzakelijke laptop, mobiele telefoon).

Nieuwe gerichte vrijstelling

De staatssecretaris acht de toename van de complexiteit niet van dien aard dat daarom zou moeten worden overwogen om deze gerichte vrijstelling niet in te voeren. In de regel is het

voldoende om schriftelijke afspraken te maken met de werknemers over het reis- en thuiswerkpatroon en op basis daarvan te komen tot een in verreweg de meeste gevallen vaste (gecombineerde) vergoeding voor het woon-werkverkeer en het thuiswerken.

Inherent aan de introductie van een nieuwe gerichte vrijstelling is dat partijen in eerste instantie moeten wennen aan deze nieuwe regeling. Dat kan in het begin extra werk met zich meebrengen, zoals het in overleg met werknemers afstemmen van de thuiswerk- en reisdagen en het deels opnieuw inrichten van de administraties. Als de thuiswerkkostenvergoedingen eenmaal zijn vastgesteld, is de administratieve druk vergelijkbaar met de administratieve druk voor de bestaande vaste reiskostenvergoeding woon-werkverkeer.

Het staat partijen ook vrij om geen gebruik te maken van de voorgestelde maatregel. Het kabinet begrijpt van werkgevers- en werknemersorganisaties dat de wens om te komen tot een gerichte vrijstelling voor thuiswerkkosten breed wordt gedeeld. Daarom heeft het kabinet gekozen om deze regeling in het wetsvoorstel Belastingplan 2022 op te nemen.

Bron: Salaris van morgen